鳥取県内において、産業未来共創事業(成長・規模拡大型、一般投資型に限る。)のために使用する設備を新増設した法人又は個人は、一定の要件を備える場合に限り、県税である不動産取得税について、不均一課税(税率の軽減)の適用を受けることができます。

※産業成長応援補助金(旧制度)及び企業立地事業補助金の交付の決定を受けた事業も、不均一課税の適用を受けることができます。

1 不均一課税の要件

鳥取県産業未来共創補助金の交付の決定を受けた産業未来共創事業(成長・規模拡大型、一般投資型に限る。)であること。

|

(建物)

鳥取県産業未来共創条例第4条第1項に規定する知事が認定した対象事業に関する計画において取得を行うことを定めた建物であること。

(土地)

対象建物の建設着手前1年以内に取得していること。

|

2 不均一課税の適用

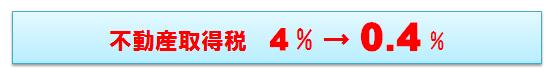

新増設された建物及びその敷地である土地の取得に対する税率が、通常の税率(建物:4%、土地:3%)から0.4%に軽減されます。

ただし、土地のうち対象となる建物の敷地(対象となる建物の垂直投影部分)とならない部分については、不均一課税の対象となりません。

(注)建物を継承取得した(前の所有者から引き継いだ)場合、その取得年月日を建物の建築着手年月日として扱います。

3 申請書の提出期限

次のいずれか最も遅い日までに所定の申請書を提出してください。なお、申請書には交付決定通知書の写しなどの書類の添付が必要です。

|

法人

|

個人

|

(1)新増設した工場等の家屋を事業の用に供することとなった日の属する事業年度に係る法人事業税申告納付期間の末日

(2)法人事業税の延長申告期限

(3)産業未来共創補助金の交付の決定を受けた日の翌日から2月を経過する日 |

(1)事業の用に供することとなった日の属する年の翌年の3月15日

(2)個人事業税の延長申告期限

(3)産業未来共創補助金の交付の決定を受けた日の翌日から2月を経過する日 |

(注)

*正当な理由なく、期限までに申請がない場合は、不均一課税の適用を受けることができません。

*地方税法の規定により、取得日の翌日から起算して5年を経過した日以後は、不均一課税の決定をすることができません。上記申請期限にかかわらず、取得後は早期に事業の用に供し、申請書を提出してください。

申請の手続きなど詳しいことは、最寄の県税事務所にお尋ね下さい。

鳥取県東部県税事務所課税課 電話 0857-20-3516

鳥取県中部県税事務所課税課 電話 0858-23-3110

鳥取県西部県税事務所課税課 電話 0859-31-9624

鳥取県内の指定区域内で、製造の事業等のために使用する設備又は施設を新増設した法人又は個人は、一定の要件を備えた場合に限り、県税である不動産取得税の課税免除を受けることができます。

※その他、法人税に係る特別償却又は税額控除が受けられます。

1 指定区域

指定区域は、「促進地域」となります。

「促進地域」とは、地域経済牽引事業の促進による地域の成長発展の基盤強化に関する法律(地域未来投資促進法)に規定する同意基本計画(鳥取県地域未来投資促進計画(第2期を含む))において定められた促進区域です。

促進区域は次のとおりです。

| 県内19市町村(ただし、原生自然環境保全地域、自然環境保全地域及び生息地等保護区を除く。) |

2 課税免除の要件

以下の要件のいずれも満たすことが必要です。

(1)次の業種を営んでいること

促進区域については、鳥取県地域未来投資促進計画で定める地域の特性及びその活用戦略に適合した事業のうち、(地域未来投資促進法)第25条に規定する地域の成長発展の基盤強化に特に資するものとして、主務大臣から確認を受けたもの

(2)適用期間内の新増設であること

平成29年9月29日~令和7年3月31日までに行われる新増設。

(3)新増設した生産設備又は施設で、これを構成する固定資産(下の表に掲げる固定資産のうち、直接製造の事業等の用に供するものに限られます。)の取得価額の合計額が、下の表に掲げる基準額を超えること。

|

区域

|

固定資産

|

基準額

|

| 促進区域 |

建物及びその附属設備・構築物(法人税法施行令第13条(所得税法施行令第6条)第1号及び第2号に掲げる減価償却資産)、その敷地である土地(対象となる建物の垂直投影部分の土地)

※ 土地は、適用期間内の取得で、かつ、その取得日の翌日から起算して1年以内に当該土地を敷地とする当該家屋又は構築物の建設着手があった場合に限ります。

※ 直接製造の事業等の用に供さない部分がある場合には、当該家屋又は構築物(共用部分を除く。)のうち直接製造の用に供する部分(共用部分を除く。)の占める割合が2分の1以上であること。(家屋は床面積、構築物は取得価額で判定) |

1億円

(農林漁業関連業種に係るものにあっては、5,000万円) |

(注)

*建物等に直接製造の事業等の用に供さない部分がある場合、当該部分(相当額)を除いて取得価額を算定します。

*取得価額の合計額が基準額を超えるかどうかは、原則として事業所ごとに、かつ、当該生産設備又は施設を事業の用に供した日を含む事業年度(個人の場合は「年」。以下同じ)の異なるごとに判定されます。

*農林漁業関連業種に係るものとは、製造業のうち食料品製造業、飲料・たばこ・飼料製造業、木材・木製品製造業、家具・装備品製造業、パルプ・紙・紙加工品製造業、プラスチック製品製造業及びゴム製品製造業並びに卸売業のうち各種商品卸売業、飲食料品卸売業、木材・竹材卸売業、農業用機械器具卸売業及び家具・建具卸売業です。

(4)促進区域に係る課税免除については、事前に(新増設事業を行う前に)地域未来投資促進法に規定する地域経済牽引事業計画について知事の承認を得ていること。また、地域の成長発展の基盤強化に特に資するものとして、主務大臣から確認を受けていること。

3 課税免除の適用

新増設された対象となる建物及びその敷地である土地の取得について、不動産取得税が課税免除されます。ただし、直接製造の事業等の用に供さない部分は対象になりません。

土地のうち対象となる建物の敷地(対象となる建物の垂直投影部分)とならない部分については、課税免除の対象となりません。

(注)

*対象となる建物(当該対象建物用の耐用年数を適用したものに限る。)は次のとおりです。

| 区域 |

業種 |

対象となる建物 |

| 促進区域 |

鳥取県地域未来投資促進基本計画で定める地域の特性及びその活用戦略に適合した事業のうち、地域未来投資促進法第25条に規定する地域の成長発展の基盤強化に特に資するものとして、主務大臣から確認を受けたもの |

対象施設の用に供する建物 |

*工場、旅館等の構内にある守衛所、更衣所、浴場、便所等で対象建物としての耐用年数を用いているものは、課税免除の対象となります。

*土地については、対象建物の建設着手前1年以内に取得していることが必要です。

4 届出書の提出期限

次の期限までに、所定の届出書を県税事務所に提出してください。

| 法人 |

当該新増設した設備又は施設を事業の用に供することとなった日の属する事業年度の事業税の申告納付期間の末日又は延長申告期限 |

| 個人 |

当該新増設した設備又は施設を事業の用に供することとなった日の属する年の翌年3月15日又は延長申告期限 |

(注)

*正当な理由なく、期限までに届出がない場合は、課税免除の適用を受けることができません。

*不動産取得税については、地方税法の規定により、取得日の翌日から起算して5年を経過した日以後は、課税免除の決定をすることができません。上記届出期限にかかわらず、取得後は早期に事業の用に供し、届出書を提出してください。

届出の手続きなど詳しいことは、最寄の県税事務所にお尋ね下さい。

鳥取県東部県税事務所課税課 電話 0857-20-3516

鳥取県中部県税事務所課税課 電話 0858-23-3110

鳥取県西部県税事務所課税課 電話 0859-31-9624

鳥取県内に設定された地方活力向上地域内に東京23区から本社機能(事務所、研究所、研修所)を移転する事業者、又は鳥取県内の本社機能を拡充する事業者は、計画段階(着手前)に「地方活力向上地域等特定業務施設整備計画」を県に申請、認定を受けることにより県税である不動産取得税、事業税について、課税免除又は不均一課税(税率の軽減)の適用を受けることができます。

|

不動産取得税

|

事業税

|

移転型

|

課税免除

(土地:3%→0%、建物:4%→0%)

|

税率を通常税率の

2分の1(1年目)

4分の3(2年目)

8分の7(3年目)

とする。

(不均一課税)

|

拡充型

|

税率を通常税率の

10分の1

とする。(不均一課税)

(土地:3%→0.3%、建物4%→0.4%)

|

軽減なし |

| 移転型 |

|

| 拡充型 |

- 地方活力向上地域にある本社機能の拡充

- 地方にある本社機能を地方活力向上地域に移転

|

※この他、固定資産税(市町村税)の課税免除、法人税(国税)の優遇措置が受けられます。法人税(国税)の優遇措置の詳細は次のサイトでご確認ください。

地方拠点強化税制(地方活力向上地域等特定業務施設整備計画の作成等)(外部サイト)

1 地方活力向上地域

「地方活力向上地域」とは、地域再生法に規定する認定地域再生計画で設定している県内19市町村の一部地域のことです。

※地域再生計画「鳥取県地方活力向上地域等特定業務施設整備促進プロジェクト」本文 (pdf:1592KB)

◆目標値と達成状況(中間)◆

| 目標 |

目標値 |

実績(※)

|

備考 |

| 企業立地件数【移転型】 |

3社 |

0社 |

|

| 【拡充型】 |

7社 |

10社 |

|

雇用創出件数

(地方活力向上地域等特定業務施設整備計画実施によるもの) |

450人 |

54人 |

*現時点での実績

|

| 正社員有効求人倍率 |

1.00倍 |

1.03倍 |

|

| 移住者数 |

15,000人 |

19,395人 |

|

※令和6年3月31日現在

2 課税免除、不均一課税の要件

以下の要件のいずれも満たすことが必要です。

(1)鳥取県知事から令和8年3月31日までに本社機能の整備計画(地方活力向上地域等特定業務施設整備計画)の認定を受けていること。

<主な認定要件>

- 本社機能(事務所・研究所・研修所)の整備(新設、増設、購入、賃借、用途変更)が行われていること

- 整備する本社機能において、従業員が5人(中小企業の場合は1人)以上増加すること

|

※地方活力向上地域等特定業務施設整備計画の作成等の詳細、必要な様式は次のサイトでご確認ください。

(再掲)地方拠点強化税制(地方活力向上地域等特定業務施設整備計画の作成等)(外部サイト)

(2)整備計画の認定日の翌日から3年以内に、特別償却設備(特定業務施設の用に供する減価償却資産で取得価額3,800万円以上(中小企業者等は1,900万円以上))を取得し、事業を開始すること。

※土地については取得日の翌日から1年以内に建物を着工した場合に限る。

3 課税免除に必要な届出書、不均一課税に必要な申請書の提出期限

次の期限までに、所定の届出書、申請書を県税事務所に提出してください。

| 法人 |

特別償却設備を事業の用に供することとなった日の属する事業年度の事業税の申告納付期間の末日又は延長申告期限 |

| 個人 |

特別償却設備を事業の用に供することとなった日の属する年の翌年の3月15日又は延長申告期限 |

(注)

*正当な理由なく、期限までに提出がない場合は、課税免除、不均一課税の適用を受けることができません。

*不動産取得税については、地方税法の規定により、取得日の翌日から起算して5年を経過した日以後は、課税免除、不均一課税の決定をすることができません。上記提出期限にかかわらず、取得後は早期に事業の用に供し、届出書、申請書を提出してください。

届出、申請の手続きなど詳しいことは、最寄の県税事務所にお尋ね下さい。

鳥取県東部県税事務所課税課 電話 0857-20-3516

鳥取県中部県税事務所課税課 電話 0858-23-3110

鳥取県西部県税事務所課税課 電話 0859-31-9624

不動産取得税の課税免除を受ける場合には、市町村税である固定資産税についても課税免除の適用を受けることができる場合があります。

(例) 鳥取市に立地する場合、固定資産税が3ヵ年分免除されます。

それぞれ要件や適用範囲が異なりますので、それぞれの市町村にお尋ねください。